Novela zákona o dani z príjmov má však na svedomí dve veľmi dôležité zmeny, a to:

- znížená sadzba dane z 21 % na 15 % pre malých podnikateľov,

- zvýšenie nezdaniteľnej časti dane na daňovníka.

Znížená sadzba dane z 21 % na 15 %

Najvýraznejšia zmena, ktorú so sebou novela zákona o dani z príjmov prináša je zníženie sadzby dane z pôvodných 21% na 15%. Uvedená zmena v podobe zníženia sadzby dane z príjmov však bude platiť len pre tie právnické osoby a podnikateľské subjekty ktoré majú obrat do 100 000 eur.

Zvýšenie nezdaniteľnej časti dane na daňovníka

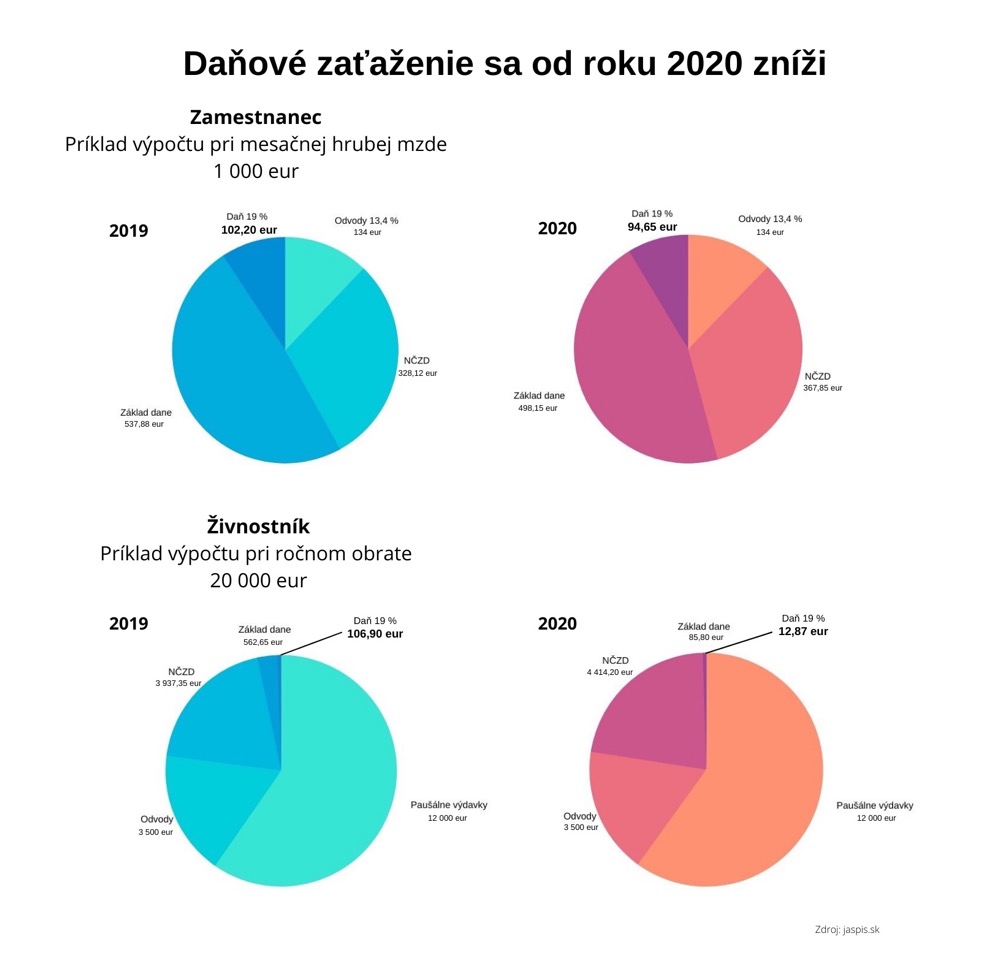

Nezdaniteľná časť základu dane na daňovníka (NČZD) sa od roku 2020 zvýši z 19,2-násobku na 21-násobok sumy platného životného minima. Z uvedeného vyplýva, že suma NČZD na daňovníka sa (pri súčasnej výške sumy životného minima 210,20 eur mesačne) zvýši zo súčasných 3 937,35 eur na 4 414,20 eur ročne.

Aké dopady budú mať uvedené zmeny na výšku čistého príjmu zamestnanca a aký dopad bude mať uvedená novela na živnostníkov? Ukážeme si na ilustračných prepočtoch.

Porovnanie čistej mzdy zamestnanca v roku 2020 s rokom 2019

Pani Jana má u svojho zamestnávateľa dohodnutú mesačnú hrubú mzdu vo výške 1000 €, pričom má so svojim zamestnávateľom podpísané Vyhlásenie na zdanenie príjmov fyzických osôb zo závislej činnosti, kde si uplatňuje nezdaniteľnú časť základu dane na daňovníka. Pani Jana je slobodná a bezdetná. Aká bola jej čistá mzda v roku 2019 a ako sa zmení je jej čistá mzda v roku 2020?

| Položky mzdy | 2019 | 2020 |

|---|---|---|

| Hrubá mzda | 1 000,00 eur | 1 000,00 eur |

| Poistenie platené zamestnancom (13,4%) | 134,00 eur | 134,00 eur |

| Čiastkový ZD | 866,00 eur | 866,00 eur |

| NČZD mesačná | 328,12 eur | 367,85 eur |

| Zdaniteľná mzda zamestnanca | 537,88 eur | 498,15 eur |

| Preddavok na daň z príjmov (19 %) | 102,20 eur | 94,65 eur |

| Čistá mzda zamestnanca | 763,80 eur | 771,35 eur |

Z uvedeného výpočtu čistej mzdy je vidno, že vplyvom zvýšenia nezdaniteľnej časti základu dane na daňovníka sa zvýšila čistá mzda pani Jany o 7,55 eur.

Porovnanie príjmu živnostníka v roku 2019 a 2020 pri uplatnení paušálnych výdavkov

Pán Ján je živnostník, a dosahuje príjmy z podnikania podľa § 6 ods. 1 zákona o dani z príjmov, pričom spĺňa všetky podmienky na uplatňovanie paušálnych výdavkov. Pán Ján dosiahol príjmy výške 20 000 eur a počas roka zaplatil poistné v sume 3 500 eur.

Aký bude mať dopad zníženie sadzby dane a zmena NČZD na príjem a daňovú povinnosť daňovníka v roku 2020 oproti roku 2019?

| Položky | 2019 | 2020 |

|---|---|---|

| Zdaniteľné príjmy | 20 000,00 eur | 20 000,00 eur |

| Paušálne výdavky | 12 000,00 eur | 12 000,00 eur |

| Odvody | 3 500,00 eur | 3 500,00 eur |

| Čiastkový základ dane | 4 500,00 eur | 4 500,00 eur |

| NČZD | 3 937,35 eur | 4 414,20 eur |

| Základ dane | 562,65 eur | 85,80 eur |

| Daň 19% (15% v roku 2020) | 106,90 eur | 12,87 eur |

Z dôvodu zvýšenia nezdaniteľnej časti dane bude tak daňovník vyčíslovať daňovú povinnosť z nižšieho základu dane pričom aj výška daňovej povinnosti sa zníži.

Akú časť z príjmov odkrojí zaplatená daň?

Tu je dôležité spomenúť, že v prípade takéhoto zvýhodnenia živnostníkov sa postupne zatraktívňuje práca na živnosť na úkor pracovného pomeru. V konečnom dôsledku, po aplikovaní všetkých zvýhodnení je čistý príjem živnostníka vyšší ako čistý príjem zamestnanca pracujúceho na trvalý pracovný úväzok.