Kroky pri vytváraní faktúry nie sú úplne rovnaké pre každého, ale líšia sa napríklad, ak ide o platiteľa alebo neplatiteľa DPH, rozdiely sú tiež v prípade uskutočnenia dodávky tovaru alebo služby na území tuzemska či v zahraničí, a podobne.

Povinné náležitosti faktúry podľa zákona

Čo všetko má správne vystavená faktúra obsahovať? Povinné náležitosti faktúry sú definované v zákone č. 222/2004 Z. z. o dani z pridanej hodnoty (ďalej len „Zákon“).

Základnými náležitosťami faktúry, bez ohľadu na to, či bol tovar alebo služba dodaná v tuzemsku, prípadne v inom štáte, sú:

- Meno a priezvisko, prípadne názov zdaniteľnej osoby. Adresa jej sídla alebo miesto podnikania, prevádzkarne, bydliska, prípadne adresu miesta, kde sa obvykle zdržiava. Identifikačné číslo pre daň (IČO), pod ktorým tovar alebo službu dodala.

- Meno a priezvisko, prípadne názov príjemcu tovaru alebo služby. Adresa sídla príjemcu alebo miesto podnikania, prevádzkarne, bydliska, prípadne adresu miesta, kde sa obvykle zdržiava. Identifikačné číslo pre daň, pod ktorým mu bol tovar alebo služba dodaná.

Medzi ostatné náležitosti faktúry sa podľa Zákona zaraďuje:

- Poradové číslo faktúry. Číslovanie faktúr by malo nasledovať chronologicky.

- Dátum dodania tovaru alebo služby, prípadne dátum prijatia platby, ak je možné tento dátum určiť a je odlišný od dátumu vyhotovenia faktúry.

- Dátum vyhotovenia faktúry. V prípade elektronického dodania faktúry je dátum vyhotovenia totožný s dátumom odoslania.

- Množstvo a druh dodaného tovaru, prípadne rozsah a druh dodanej služby.

- Základ dane pre každú sadzbu dane, jednotková cena bez dane. Zľavy a rabaty, ak nie sú súčasťou jednotkovej ceny.

- Sadzba dane. V prípade, ak je tovar alebo služba oslobodená od dane, je potrebné túto skutočnosť uviesť, a to buď uvedením odkazu na ustanovenie zákona o DPH alebo smernice Rady 2006/112/ES. Prípadne sa táto skutočnosť uvedie vo faktúre v podobe slovnej informácie "dodanie je oslobodené od dane".

- Výška dane v eurách, ktorá sa má zaplatiť. S výnimkou výšky dane uplatnenej podľa osobitnej úpravy v § 66.

- Slovná informácia o tom, že ide o vyhotovenie faktúry odberateľom, v prípade ak je príjemca tovaru alebo služby vyhotovuje faktúru podľa § 72 ods. 4

- Slovná informácia "prenesenie daňovej povinnosti", ak je osobou povinnou platiť daň príjemca tovaru alebo služby.

- Údaje o dodanom novom dopravnom prostriedku podľa § 11 ods. 12.

- Slovná informácia o úprave zdaňovania prirážky, ak sa uplatňuje osobitná úprava podľa § 65 a § 66.

- V prípade zastupovania zahraničnej osoby daňovým zástupcom v tuzemsku podľa § 69a alebo § 69aa, musí faktúra obsahovať meno a priezvisko alebo názov daňového zástupcu, adresu jeho sídla alebo bydliska a jeho osobitné identifikačné číslo pre daň.

Zákon umožňuje vyhotoviť tiež tzv. zjednodušenú faktúru, ktorá nemusí obsahovať všetky údaje uvedené v odseku vyššie. Za zjednodušenú faktúru sa považuje napríklad doklad za tovar alebo službu, ktorého cena vrátane dane je nižšia ako 100 eur. Tento doklad obsahuje všetky náležitosti uvedené v zákone s výnimkou identifikačných údajov odberateľa a jednotkovej ceny bez dane. Príkladom zjednodušenej faktúry je napríklad doklad vydaný parkovacím automatom, nálepka za užívanie diaľnic a ciest pre motorové vozidlá a pod.

Účtujete v jednoduchom alebo podvojnom účtovníctve? Naučíme vás viesť účtovníctvo aj keď ste úplný začiatočník. Správne vystavovanie účtovných dokladov je súčasťou osnovy našich účtovníckych kurzov.

Rozdiely medzi platiteľom a neplatiteľom DPH v súvislosti s povinnosťou vystaviť faktúru

Platiteľ DPH má zo Zákona povinnosť vystaviť faktúru. Neplatitelia DPH túto povinnosť zo zákona nemajú, sú však povinní vystavovať účtovné doklady. Náležitosti týchto účtovných dokladov sú upravené v Zákone o účtovníctve č. 431/2002 Z.z..

Takýmto účtovným dokladom môže byť práve faktúra, nakoľko spĺňa všetky potrebné náležitosti. Neplatiteľ vždy fakturuje bez DPH. Najčastejším príkladom neplatiteľa DPH je napríklad živnostník, čiže fyzická osoba. Môže to byť aj právnická osoba, ako napríklad nezisková organizácia, obchodná spoločnosť a iné.

POZOR: Existujú však prípady, kedy Zákon prikazuje povinnosť vystaviť faktúru aj neplatiteľom DPH. Podľa § 72 ide konkrétne o prípad dodania služby alebo prijatia platby pred dodaním služby s miestom dodania podľa § 15 ods. 1 v inom členskom štáte alebo treťom štáte; a tiež v prípade dodania nového dopravného prostriedku z tuzemska do iného členského štátu.

Ako vytvoriť faktúru?

Program na faktúry

Na vytvorenie faktúry môžeme použiť rôzne programy na fakturáciu. Ak s faktúraciou len začínate, predpripravené formuláre, ktoré majú nastavené povinné náležitosti faktúry, budú veľkou pomocou. Šetria tiež čas, pretože obchodných partnerov si viete uložiť do zoznamu kontaktov. Faktúry obsahujú aj QR kód platby, čím zjednodušíte úhradu obchodnému partnerovi. Výhodou je tiež, že všetky faktúry máte dostupné online, vidíte prehľad o uhradených a neuhradených platbách a môžete jednoducho vyhľadávať v histórii.

Komfort však niečo stojí a fakturačné programy sú po uplynutí krátkej bezplatnej testovacej verzie spoplatnené. Investícia sa oplatí, ak fakturujete často.

Faktúra cez Excel alebo Word

Ak však nechceme alebo nemôžeme investovať do nákupu takýchto ekonomických softvérov, faktúru vieme veľmi jednoducho vytvoriť zadarmo aj s použitím Excelu alebo Wordu. Táto možnosť sa oplatí, ak vystavujete faktúry sporadicky.

Ako vypísať faktúru?

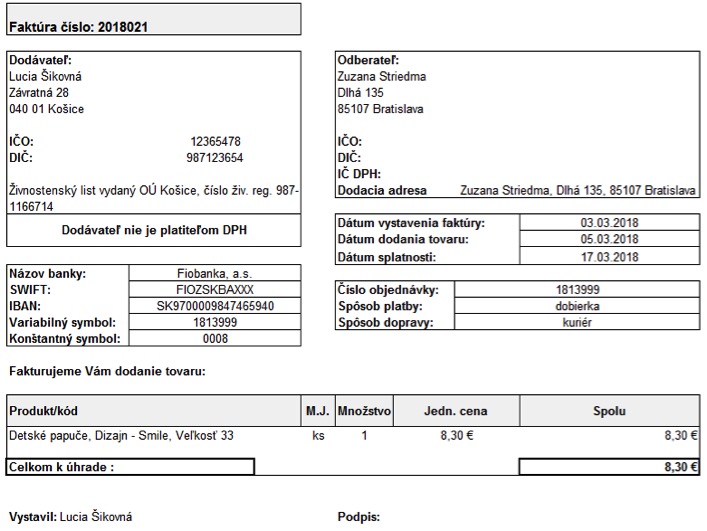

Faktúra neplatiteľ DPH

V nasledujúcom príklade si uvedieme vzor faktúry, kde je vystavovateľ živnostník, neplatiteľ DPH:

Pri vystavovaní faktúry v takomto prípade by sme nemali zabudnúť na nasledovné položky:

- označenie dokladu ako "Faktúra" plus jej poradové číslo,

- meno a priezvisko alebo názov zdaniteľnej osoby, jej sídlo, IČO, DIČ. Je potrebné uviesť tiež jeho registráciu (obchodný register, živnostenský register a pod.). V prípade neplatiteľa DPH, je vhodné pripojiť poznámku, že fakturant nie je platiteľom DPH,

- údaje o podnikateľskom účte vystavovateľa faktúry, variabilný a konštantný symbol uvádzame pre správne priradenie platby,

- v sekcii odberateľ uvádzame meno a priezvisko príjemcu tovaru alebo služby, prípadne obchodný názov podniku, jeho adresu (v prípade podnikateľského subjektu tiež údaje ako IČO, DIČ, IČ DPH, vhodné je uviesť aj dodaciu adresu),

- dátum vystavenia a splatnosti faktúry,

- dátum dodania tovaru alebo služby,

- spôsob dodania (osobne, poštou, kuriér),

- formu úhrady (prevodný príkaz, hotovosť),

- číslo objednávky, ku ktorej je faktúra viazaná, môžeme, ale nemusíme uviesť,

- popis tovaru alebo služby, merná jednotka, množstvo a cena,

- celková suma k úhrade,

- meno a priezvisko osoby, ktorá faktúru vystavila plus jej podpis, prípadne pečiatku.

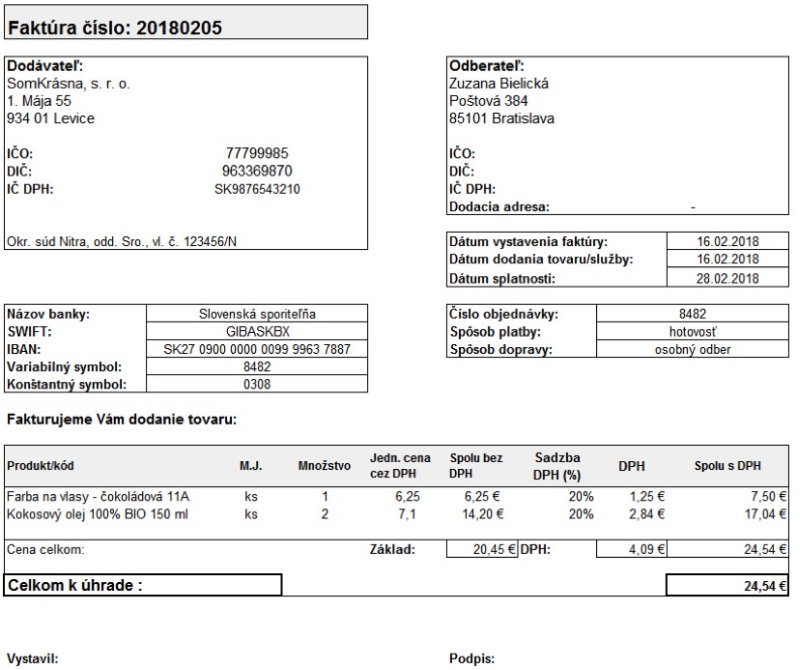

Faktúra platiteľ DPH

V prípade platiteľa DPH je potrebné uviesť aj IČ DPH dodávateľa, teda zdaniteľnej osoby, plus vyčísliť výšku DPH za jednotlivé položky. Nakoniec uvedieme celkovú sumu s DPH, viď vzor:

Aká je lehota na vystavenie faktúry?

Z hľadiska lehoty na vyhotovenie faktúry je vystavovateľ/platiteľ DPH povinný faktúru vystaviť podľa zákona do 15 dní odo dňa dodania tovaru alebo služby, prípadne do 15 dní odo dňa prijatia platby pred dodaním tovaru alebo služby, prípadne do konca kalendárneho mesiaca, v ktorom bola takáto platba prijatá.

V prípade, ak ide o cezhraničné dodávané tovary a služby, a to konkrétne dodanie tovaru, ktorý je oslobodený od dane podľa § 43 zákona o DPH alebo dodanie služby s miestom dodania podľa § 15 ods. 1 v inom členskom štáte, je lehota na vyhotovenie faktúry podľa zákona stanovená:

- do 15 dní od konca kalendárneho mesiaca, v ktorom bol dodaný tovar oslobodený od dane podľa § 43.

- do 15 dní od konca kalendárneho mesiaca, v ktorom bola dodaná služba alebo v ktorom bola prijatá platba pred dodaním služby s miestom dodania podľa § 15 ods. 1. v inom členskom štáte.

V prípade neplatiteľa DPH zákon nestanovuje termín, dokedy je povinný faktúru vystaviť. Keď sa však riadime zákonom o účtovníctve, tento prikazuje, vystavenie účtovného doklad bez zbytočného odkladu. Týmto môžeme rozumieť teda hneď po uskutočnení dodávky.

Postup pri vystavovaní faktúry do zahraničia/inej členskej krajiny EÚ

Podnikateľská jednotka má povinnosť vystaviť faktúru pri dodaní tovaru alebo služby podnikateľovi do zahraničia/ inej členskej krajiny EÚ bez ohľadu na to, či je alebo nie je platiteľom DPH. V prípade dodania konečnému spotrebiteľovi túto povinnosť nemá, faktúru však môže vystaviť dobrovoľne.

V prípade dodania služby daňová povinnosť vzniká v štáte, v ktorom je jej miesto dodania. To znamená, že DPH v prípadne zahraničných dodávok služieb platí príjemca v štáte, kde bola služba vykonaná (aby mohlo dôjsť k preneseniu daňovej povinnosti, odberateľ musí byť pre daň v danom štáte registrovaný).

Miesto dodania sa bližšie určuje podľa § 15 alebo 16 Zákona. Základné pravidlá pre určenie miesta dodania tovaru sú špecifikované v Zákone § 13.

V prípade dodania služby do zahraničia, má podnikateľ (ktorý ešte nie je registrovaný na účely DPH) povinnosť registrovať sa podľa § 7a Zákona na daňovom úrade. Žiadosť o registráciu pre daň sa podáva pred dodaním takejto služby. Daňový úrad do 7 dní odo dňa doručenia žiadosti vydá osvedčenie o registrácií pre daň a pridelí identifikačné číslo.

POZOR: Táto podmienka nemusí byť splnená v prípade, ak ide o dodanie služby konečnému spotrebiteľovi.

Príklad faktúry do zahraničia

Fyzická osoba/živnostník poskytne služby klientovi na území Českej republiky. Živnostník zo SR nie je platiteľom DPH, avšak podľa § 7a Zákona je povinný sa pre daň registrovať. Odberateľ je právnická osoba registrovaná pre DPH v Českej republike. Miestom dodania služby bude v tomto prípade Česká republika.

Sumu DPH platí odberateľ v Českej republike, slovenský dodávateľ službu fakturuje bez DPH. Na vystavenej faktúre je potrebné uviesť informáciu “prenesenie daňovej povinnosti“. Nesmieme tiež zabudnúť, že dodávateľ je povinný podať tzv. súhrnný výkaz DPH.

Aký je rozdiel v prípade vystavenia faktúry za služby do tretích krajín?

V prípade dodania služieb do krajín mimo Európskej únie nevzniká podnikateľovi na Slovensku povinnosť registrovať sa pre účely DPH na daňovom úrade. Môže sa však vyskytnúť prípad povinnosti registrácie v krajine, v ktorej je služba poskytnutá (nutnosť preštudovať podmienky danej krajiny).

Nevyhnutnosťou pre účely zdanenia je tiež správne určenie miesta poskytnutia služby (podľa § 15 a 16 zákona). V prípade, ak je miestom dodania tretia krajina, podnikateľ túto službu v Slovenskej republike nezdaňuje. Treba si však overiť, či mu z dôvodu takéhoto poskytnutia služby nevyplávajú iné daňové povinnosti v tretej krajine.

Príklad faktúry do tretích krajín

Právnická osoba/platiteľ DPH so sídlom v Slovenskej republike poskytne služby obchodnému partnerovi vo Švajčiarsku, ktorá je pre daň v tomto štáte registrovaná. Miestom dodania bude Švajčiarsko. Právnická osoba vystaví odberateľovi faktúru bez DPH. Dodávateľ v tomto prípade nie je povinný podať kontrolný či súhrnný výkaz, ani dodanie takejto služby neuvádza v daňovom priznaní.

Ako vystaviť faktúru v cudzej mene

Podnikateľ pri poskytovaní služieb alebo dodávaní tovaru do zahraničia môže vystaviť faktúru v cudzej mene. V tomto prípade je však potrebné, aby faktúra obsahovala aj prepočítanú sumu v eurách. Ak je nutné fakturovať sumu s DPH, je potrebné, aby bola táto rovnako uvedená aj v eurách.

Na prepočet cudzej meny vystavovateľ faktúry použije podľa § 26 Zákona referenčný výmenný kurz vyhlásený Európskou centrálnou bankou alebo Národnou bankou Slovenska v deň predchádzajúci vzniku daňovej povinnosti.

Príklad faktúry v cudzej mene

Dňa 12.1.2021 sme poskytli službu odberateľovi/podnikateľovi z Poľska v hodnote 7 200 PLN. Faktúra bola vystavená 18.1.2021 s prepočítaním fakturovanej sumy na eurá. Pri prepočte bol použitý referenčný kurz vyhlásený NBS zo dňa 11.1.2021. Rovnaký kurz bol použitý aj pri prepočte DPH.

Stiahnite si vzory použitých faktúr pre platiteľa aj neplatiteľa DPH.

Naši lektori vás na praktických príkladoch naučia pracovať s účtovnými dokladmi, ktoré potrebuje každý podnikateľ. Pozrite si termíny kurzov účtovníctva, ktoré máme aktuálne otvorené.