Druhy príjmov fyzických osôb, ktoré sú zdaňované v daňovom priznaní

Zákon o dani z príjmov uvádza zdaňované príjmy v § 5 až § 8. Patria sem:

- príjmy zo závislej činnosti

- príjmy z podnikania alebo inej samostatnej zárobkovej činnosti

- príjmy z prenájmu

- príjmy z použitia diela a použitia umeleckého výkonu

- príjmy z kapitálového majetku

- ostatné príjmy uvedené v § 8 zákona o dani z príjmov

Podľa typu príjmu, ktoré daňovník v zdaňovacom období mal, si vyberie správne tlačivo daňového priznania. Nové vzory tlačív zverejňuje finančná správa.

Pre príjmy zo závislej činnosti podľa § 5 zákona o dani z príjmov sa používa tlačivo typu A.

Pre všetky ďalšie druhy príjmov, ktoré uvádza § 6 až § 8 zákona o dani z príjmov, sa používa tlačivo typu B.

Vzory tlačív sú interaktívne, aby daňovníkovi pri vypĺňaní pomáhali, preto ak chýba povinný riadok, svieti červenou farbou. Finančná správa sa tak snaží zabrániť chybám pri vypĺňaní daňových priznaní.

Kto má povinnosť podať daňové priznanie za rok 2017?

Každý daňovník, koho príjmy v roku 2017 presiahli hodnotu 1 901,67 €, musí podať daňové priznanie. Nepodáva ho však každý.

Ak ste mali iba príjmy zo závislej činnosti, o vykonanie ročného zúčtovania môžete požiadať vášho zamestnávateľa. V tomto prípade vám odpadá povinnosť podať daňové priznanie.

Ak vaše príjmy presiahli sumu 1 901,67 €, daňové priznanie podávate vtedy,

- ak vám zamestnávateľ ročné zúčtovanie nevykonal,

- z vašich príjmov nebola odvádzaná daň,

- mali ste príjmy zo zahraničia,

- vaša mzda bola v nepeňažnom plnení a nebolo možné zraziť z nej preddavky na daň.

Postup, ako vyplniť tlačivo A - daňové priznanie fyzických osôb z príjmami zo závislej činnosti

Príklad

Fiktívna fyzická osoba Ján Vánok pracoval v roku 2017 u zamestnávateľa na trvalý pracovný pomer 4 mesiace. Zamestnávateľ mu vystavil potvrdenie o zdaniteľných príjmoch fyzickej osoby zo závislej činnosti na základe, ktorého si Ján urobí daňové priznanie typu A. Ján poberal v roku 2017 aj dávky v nezamestnanosti, ale tie sú oslobodené od dane, tým pádom sa v daňovom priznaní neuvádzajú. Ak by mal Ján príjmy, napríklad aj zo zmluvy o dielo alebo z prenájmu, je potrebné, aby si vyplnil daňové priznanie typu B.

- Janov úhrn vyplatených a zdaniteľných príjmov v roku 2017 bol 5 546,17 €.

- Zamestnávateľ za neho odviedol poistné vo výške 827,82 € z toho suma odvedená na sociálne poistenie bola vo výške 521,25 € a na zdravotné poistenie 306,57 €.

- Čiastkový základ dane mal 4 718,35 €.

- Úhrn preddavkov na daň, ktoré zamestnávateľ zrazil Jánovi zo mzdy bol 370,58 €.

Na prvej strane daňového priznania musí daňovník Ján vyplniť kolónku DIČ (v prípade fyzickej osoby nepodnikateľa je to rodné číslo.. Vedľa toho zaškrtne, že ide o daňové priznanie a uvedenie rok za ktoré podáva priznanie, v našom prípade rok 2017.

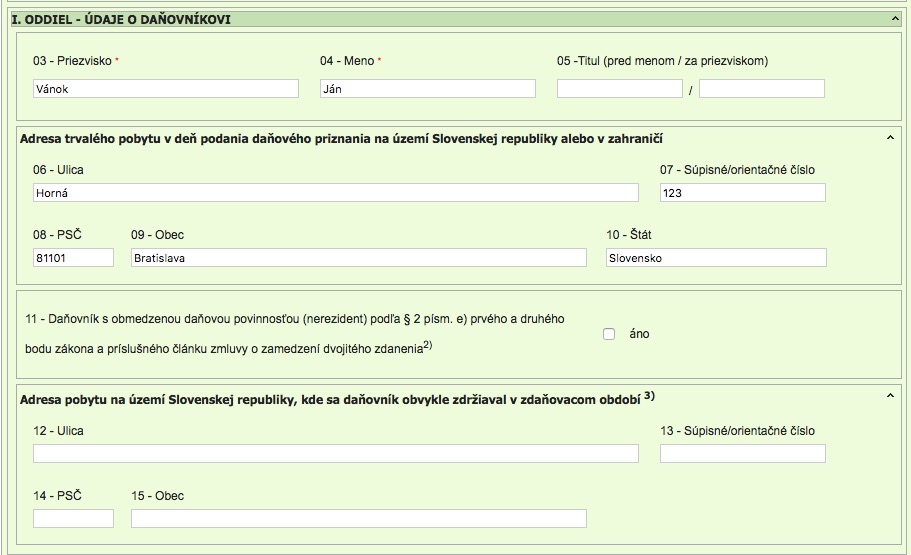

V oddieli I. uvedie údaje o sebe, ako priezvisko, meno, titul, adresu trvalého pobytu.

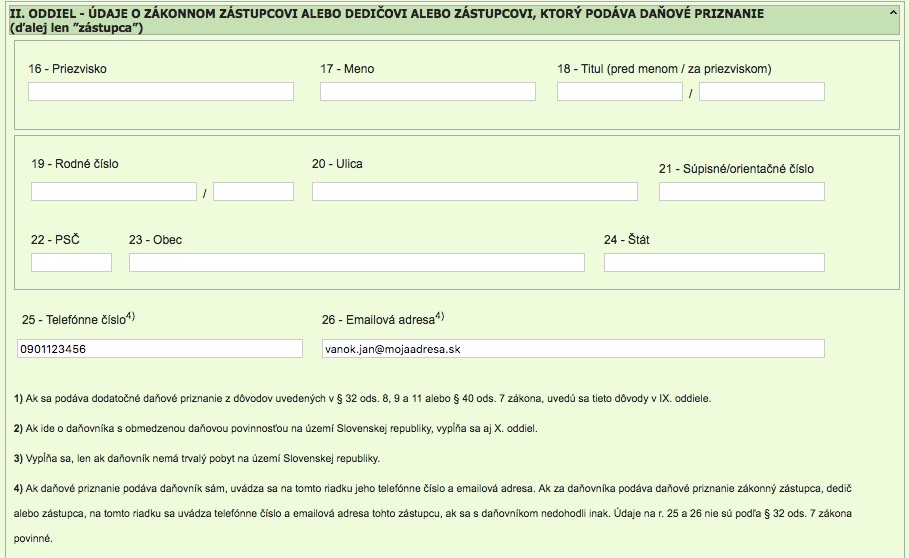

V oddieli II. vyplní telefónne číslo a emailovú adresu.

Oddiel III. a IV. v našom prípade nevypĺňame, pretože Ján nepoberal v roku 2017 dôchodok a neuplatňuje si daňový bonus na dieťa.

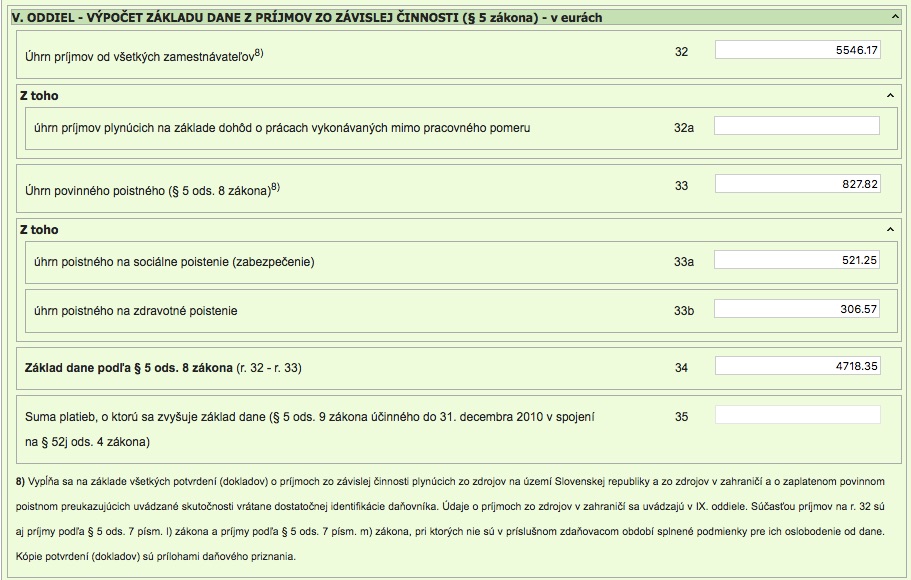

Oddiel V. už Ján vypĺňa: do riadku 32 uvedie všetky svoje príjmy z roku 2017, čiže v Janovom prípade to je suma 5 546,17€. Ak by mal príjmy z dvoch zamestnaní, tak ich spočíta.

Riadok 32a v našom prípade nevypĺňame, pretože Ján nemal príjmy plynúce z dohôd.

Riadok 33 vyplníme sumou 827,82 € čo predstavuje odvedenú čiastku za zdravotné aj za sociálne poistenie spolu. Do riadku 33a vyplní sumu 521,25 €, čo predstavuje odvedené čiastku za sociálne poistenie.

Riadok 33b obsahuje odvedenú čiastku za zdravotné poistenie, v Jánovom prípade 306,57 €.

Riadok 34 je základ dane, čiže príjmy mínus zaplatené zdravotné a sociálne poistenie (5 546,17 € - 827,82 € = 4 718,35 €), čiže na riadku 34 bude uvedená suma 4 718,35 €.

V oddieli VI. začíname riadkom 36, ktorý bude obsahovať sumu 4 718,35 € - zistený základ dane.

Riadok 37 obsahuje zákonom stanovenú nezdaniteľnú časť, ktorá je pre zdaňovacie obdobie 2017 v sume 3 803,33 €. Ján má na ňu nárok a zníži si tak svoj zistený základ dane. Riadky 38 až 40 ostanú prázdne, pretože daňovník Ján si neuplatňuje nezdaniteľnú časť na manželku a v roku 2017 si dobrovoľne nesporil na dôchodkové sporenie.

Riadok 41 bude v Jánovom prípade obsahovať sumu 3 803,33 €.

Ak by mal Ján základ dane v riadku 36 nižší ako je zákonom stanovená nezdaniteľná časť na daňovníka 3 803,33 €, tak by mal nárok znížiť si základ dane iba do výšky základu dane. Čiže, ak by mal základ dane 2 402,17 €, tak by v riadku 41 mohla byť uvedená čiastka 2 402,17 € a nie 3 803,33 €.

Po znížení základu dane (riadok 36 – riadok 41) ostal Jánovi upravený v základe dane v sume 915,02 € a uvedie ho v riadku 42.

Dostávame sa k záverečnej časti, a to je výpočet dane.

Riadok 43 bude obsahovať sumu 173,85 €. § 15 zákona o dani z príjmov upravuje výšku sadzby dane. Jánov základ dane 915,02 € a z tejto sumy sa počíta sadzba dane 19 %.

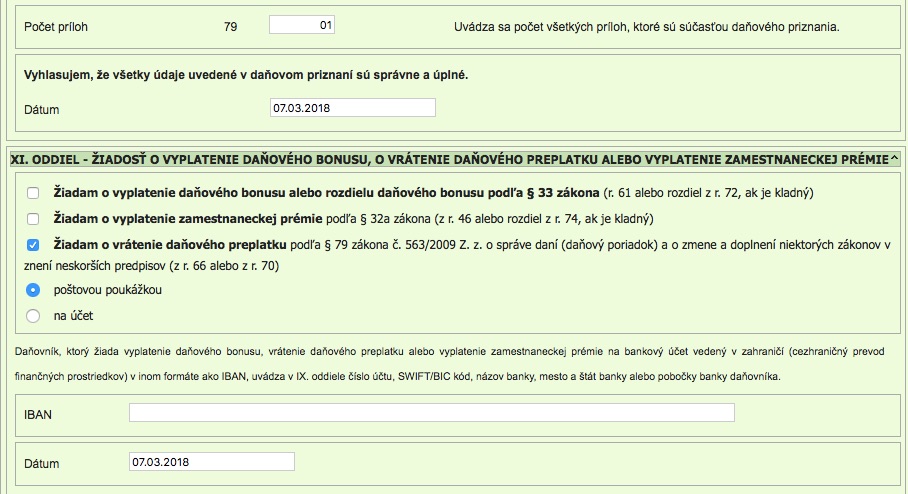

Ďalej Ján vyplní až riadok 56 a 58, oba sumou 173,85 €. Sumu preddavkov na daň, ktoré vpisujeme do riadka 64, získame z potvrdenia o príjmoch, ktoré Jánovi vypracoval zamestnávateľ. Suma preddavkov na daň, ktoré Ján zaplatil je 370,58 €.

Riadok 66 bude obsahovať sumu 196,73 €, ktorú získame ako rozdiel zaplatených preddavkov na daň (riadok 64) a jeho skutočnej daňovej povinnosti (riadok 58).

Ján má preplatok na dani, ktorý mu bude vrátený. Preto je potrebné, aby vyplnil oddiel XI. v ktorom uvedie, či chce vrátiť preplatok na bankový účet alebo poštovou poukážkou. Ak na účet je potrebné, aby nezabudol vyplniť číslo účtu vo formáte IBAN.

Ak by mal Ján záujem, v oddieli VIII. môže poukázať 2 % zo zaplatenej dane ľubovoľnej organizácii. V tom prípade je potrebné vyplniť všetky riadky. Ak 2 % nechce poukázať, označí, že neuplatňuje postup podľa § 50 zákona.

Pred odoslaním daňového priznania na daňový úrad je potrebné podpísať daňové priznanie a to v oddieli X. a jeho v prípade aj v oddieli XI., pretože má preplatok na dani. Súčasťou daňového priznania bude kópiu potvrdenia o príjmoch od zamestnávateľa, na základe ktorého vypĺňal daňové priznanie. Počet príloh uvedie v riadku 79.

Vyplnené daňové priznanie z nášho príkladu si môžete pozrieť na tomto odkaze.

Ak si netrúfate na samostatné vyplnenie daňového priznania, príďte na kurz, kde si daňové priznanie vyplníte s pomocou lektorky.